このコラムでは、減価償却の基本と、いわゆる自己金融効果(非現金費用がキャッシュフローに与える影響)を、数値例で整理します。

はじめに

「利益は出ているのに、手元現金が増えない」

「減価償却を計上すると、なぜ現金が残ると言われるのか」

結論だけ先に言うと、減価償却そのものが現金を生むわけではありません。 ただし、損益とキャッシュの計算構造上、判断を誤らないために必須の論点です。

減価償却 とは?

減価償却は、設備や機械などの取得価額を、使用可能な期間にわたって各期の費用として配分する会計(税務)上の手続です。

土地のように価値が減少しない資産は減価償却の対象になりません。

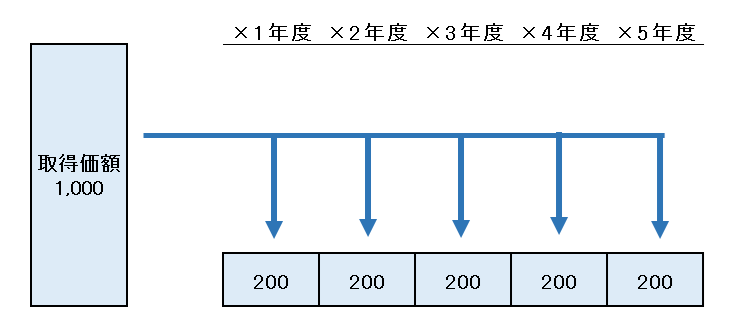

減価償却のイメージ

例:取得価額1,000千円、耐用年数5年

→(単純化すると)各期200千円ずつ費用配分

種山公認会計士事務所作成(無断転載・転用不可)【参考】国税庁タックスアンサー「No.2100 減価償却のあらまし」

減価償却費の特徴

減価償却費は、現金支出を伴わない費用(非現金費用)です。

投資の支払い方法(現金一括/割賦)とは切り分けて理解します。

現金一括購入のポイント

- 現金の支出は購入時に発生する(購入時点で資金は減る)。

- その後、損益計算書では耐用年数に従い費用配分される(減価償却費)。

- キャッシュフロー計算書では、減価償却費は非現金項目として扱う(間接法では足し戻し)。

割賦(分割)購入のポイント

- 購入後も元本返済と利息支払いが続く(現金は継続して出ていく)。

- 減価償却は「資産の使用に基づく費用配分」であり、返済とは別の概念。

- 利息は費用、元本返済は負債の減少(費用ではない)。

要注意ポイント

- 「償却している=返済が進む」ではありません。

- 「償却できる=現金が増える」でもありません。

- 判断の場面では、損益(P/L)と資金繰り(CF)を分けて考えます。

自己金融効果とは

自己金融効果とは、減価償却費のような非現金費用を計上することで、会計上の利益は減るが現金流出は伴わないため、(間接法の計算上)キャッシュフローにプラス要因として現れる、という整理です。

ソフトウェア償却や繰延資産の償却も同様に、費用計上と現金流出が一致しないため、キャッシュフローの理解では同じ論点になります。

事例(数値例)

ここでは、減価償却とキャッシュフローの関係を単純化して示します。以下のコラムと同様、各年度の現金収支は次のとおりです。

- ×1年度の現金収支

収入:売上高30,000千円

支出:売上原価15,000+販管費(減価償却費除く)10,000+法人税等1,510+固定資産の取得1,000=27,510千円

収入-支出=30,000-27,510=2,490千円 - ×2年度~×5年度の各事業年度の現金収支

収入:売上高30,000千円

支出:売上原価15,000+販管費(減価償却費除く)10,000+法人税等1,510=26,510千円

収入-支出=30,000-26,510=3,490千円

損益計算書とキャッシュフロー計算書の関係は?

損益計算書は発生主義のため、現金収支を直接は示しません。

そのためキャッシュフロー計算書(間接法)では、利益から出発して、非現金項目や運転資本の増減などを調整してキャッシュを求めます。

間接法の作り方(最短手順)

税引後利益

+ 減価償却費(非現金費用の足し戻し)

± 運転資本の増減(売掛・在庫・買掛 など)

= 営業キャッシュフロー