このコラムでは、2024年1月から始まった新しい贈与税の制度について、具体的な事例を用いてシミュレーションしました。

前提条件

以下の前提条件でシミュレーションします。

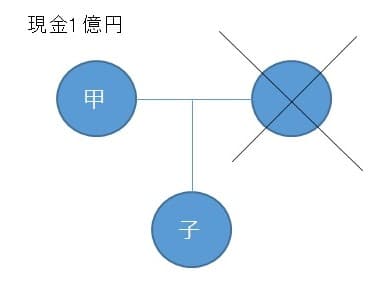

種山公認会計士事務所作成(無断転載・転用不可)- 甲(70歳)は現金1億円を所有

- 甲の配偶者はすでに死亡

- 法定相続人は子供1人(40歳)

- 甲は2034年12月に相続発生と仮定

- 連年贈与課税については考慮しない

- 生活費による相続財産の減少は考慮しない

今回取り扱ったパターン

- 生前に贈与をしなかったケース

- 暦年課税で毎年110万円を贈与したケース

- 相続時精算課税で毎年110万円を贈与したケース