このコラムでは、消費税の仕組みについて図解で解説します。また、消費税は預り金なのか否かについても解説します。

消費税は誰が負担しているのか

消費税は、特定の物品やサービスに課税する個別消費税(たばこ税や酒税・ガソリン税等)とは異なり、消費に広く公平に負担を求める間接税です。

具体的には、以下の4つの要件をすべて満たす取引に消費税が課税されます。

- 国内において

- 事業者が事業として

- 対価を得て行う

- 資産の譲渡、貸付けおよび役務の提供と外国貨物の引取り(輸入取引)

消費税は、生産および流通のそれぞれの段階で、商品や製品などが販売される都度、その販売価格に上乗せされます。その結果、最終的に消費税を負担するのは消費者となります。

(以上、国税庁タックスアンサー「No.6101 消費税のしくみ」から一部抜粋)

具体例

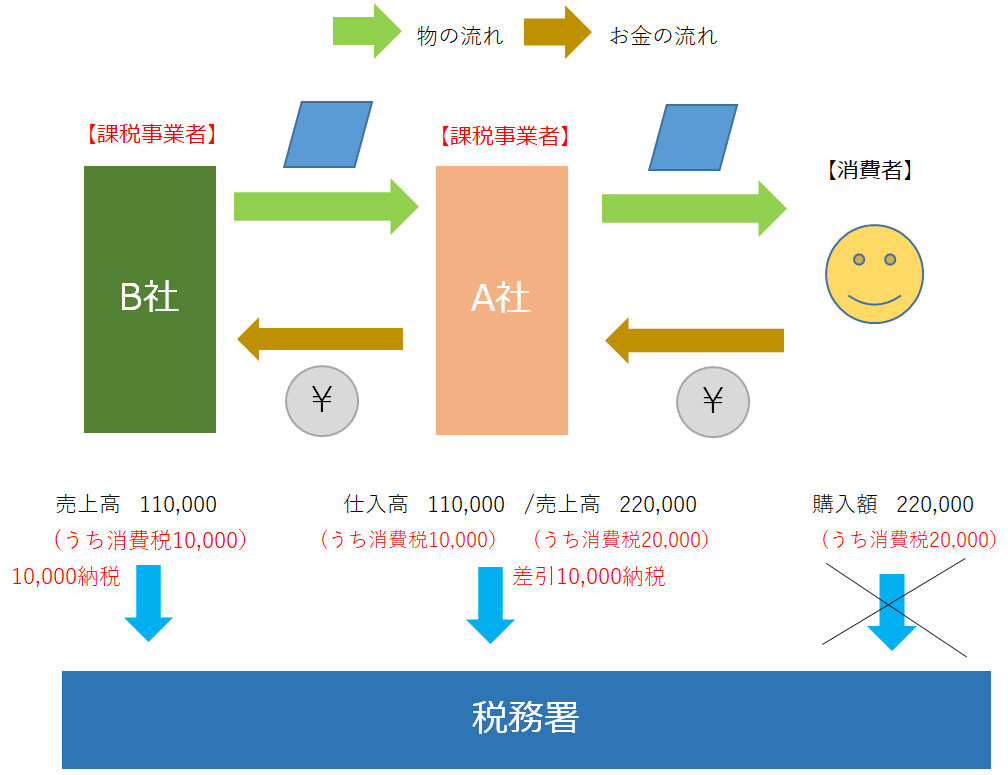

「消費税の納税までの流れ」について事例を用いて解説します。前提条件は以下のとおりです。

- A社、B社ともにインボイス登録事業者(課税事業者:消費税を納付する義務がある法人)。

- B社は、ソフトウェアをA社に110,000円(うち消費税10,000円)で販売している。

- B社で発生する費用は人件費(不課税:消費税がかからない)のみ。売上高にかかる消費税額を納税している。

- A社は、B社が開発したソフトウェアを、消費者に220,000円(うち消費税20,000円)で販売している。

- A社で発生する費用はB社からの仕入れのみ。売上高にかかる消費税額から仕入れで支払った消費税額を差し引いた額を納税している。

種山公認会計士事務所作成(無断転載・転用不可)それぞれにおける消費税の負担について解説します。

消費者の負担

購入先A社に支払った金額は220,000円です。そのうち、消費税額は20,000円です。

したがって、消費者は消費税額を負担していますが、税務署に直接納付しているわけではありません。

A社の処理

売上の際に消費者から受け取った金額は220,000円。そのうち、消費税額は20,000円。

仕入の際にB社に支払った金額は110,000円。そのうち、消費税額は10,000円。

B社はインボイス登録事業者であり課税事業者のため、10,000円は仕入税額控除できますので、税務署に納付する消費税額は10,000円となります(売上分の消費税額20,000-支払分の消費税額10,000)。

したがって、消費者への販売価格に含まれていた20,000円の消費税は、仕入先へ10,000円、税務署に10,000円、支払うこととなります。

B社の処理

売上の際にA社から受け取った金額は110,000円。そのうち、消費税額は10,000円。

支払った経費は人件費のみのため、不課税取引のため消費税はありません。

したがって、税務署に納付する消費税額は10,000円となります。

(売上分の消費税額10,000-支払分の消費税額0)

納税義務者と負担者との関係

税務署に消費税を納付したのは、A社が10,000円、B社が10,000円です。しかし、実質的に20,000円を負担したのは消費者です。

消費税は間接税と呼ばれ、実質的な負担者と税務署への納付者が異なります。このことが、消費税をわかりにくくしています。納税義務者と実質的負担者は区別してください。

インボイス制度を理解するためには、この消費税の仕組みは押さえておきたいところです。

【参考】消費税は預り金ではない?

1990年東京地方裁判所の判決

「事業者にとって、売上に係る消費税は、消費者からの預り金ではなく、商品やサービスの対価の一部」という判決が出ました。理由として「消費税の納税義務者は事業者であって、事業者が消費者から預かって納付しているわけではないため」としています。

免税事業者の消費税は益税?

事業者にとって、売上に係る消費税を「預り金」と捉えると、免税事業者は本来納税すべき消費税(の一部)を納めなくて済む“特権”(いわゆる益税)を持っているようにも見えます。そして、インボイス制度導入の目的の一つが、この益税の是正であるとされることがあります。

しかし、過去の判例では、消費税は「商品やサービスの対価の一部(販売価格の一部)」と位置づけられており、こうした理解とは矛盾します。実際、免税事業者は、仮に課税事業者と同様に消費税を計算した場合の消費税の納税義務が免除されていました。一方で、仕入れ等で支払った消費税のほうが多かった場合には、本来還付されるはずの還付金をもらえない、という不利益も存在していました。

これらを踏まえると、消費税の本質や計算構造そのものを含めて議論すべきテーマであると思います。

源泉徴収税は?

なお、似たような制度として源泉徴収制度があります。従業員の給与にかかる所得税を事業者が源泉徴収しています。ただし、源泉徴収制度は、従業員からの預り金という性質で異論は生じていません。