事業承継税制 の最大の不安 は、要件を満たせなかった場合に納税猶予が取り消され、利子税を加算した税額を一括で支払わなければならないことです。

今回は、事業承継税制の不安解消手段として、相続時精算課税制度の併用について解説します。

このブログは、2022年6月14日に初公開した記事に最新情報を加味して更新したものです。

目次

事業承継税制と相続時精算課税併用シミュレーション

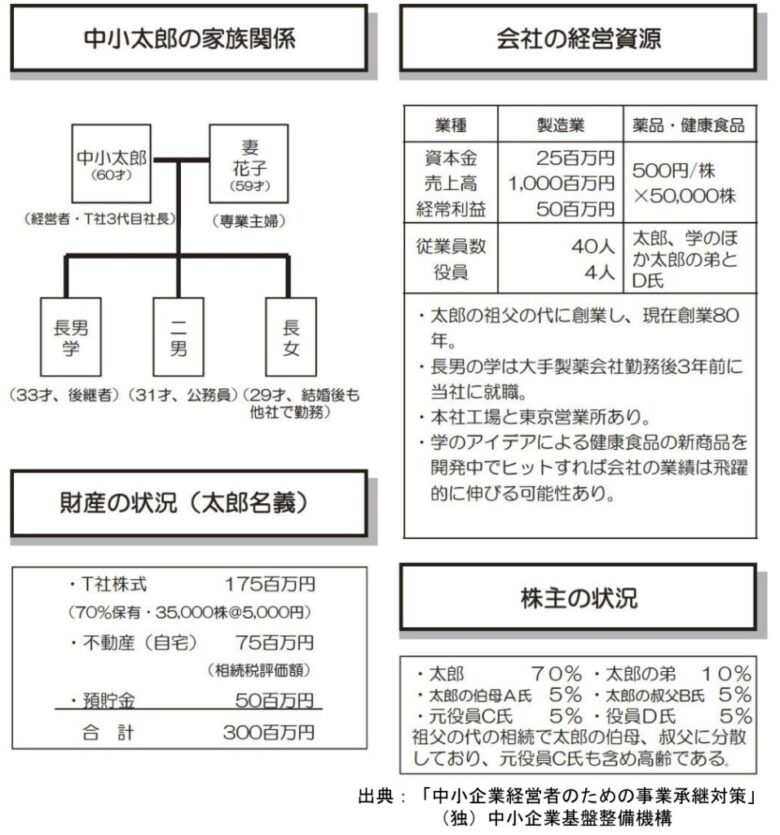

事例

事例は、下記ブログを使用します。

【参考】ブログ「事業承継税制を事例で解説」

種山公認会計士事務所作成(無断転載・転用不可)仮定

1株当たりの株式評価額は5,000円で変化なしと仮定します。また、太郎の相続は、自社株式贈与時から10年後と仮定します。