特例承継計画の提出期限が再延長されました(2026年3月31日)。どの程度の株価であれば、特例事業承継税制を活用したほうがよいのか、イメージがわかない経営者の方も多いと思います。そこで今回は、事例を使ってシミュレーションしました。

このブログは、2019年9月3日に初公開した記事に最新情報を加味して更新したものです。

目次

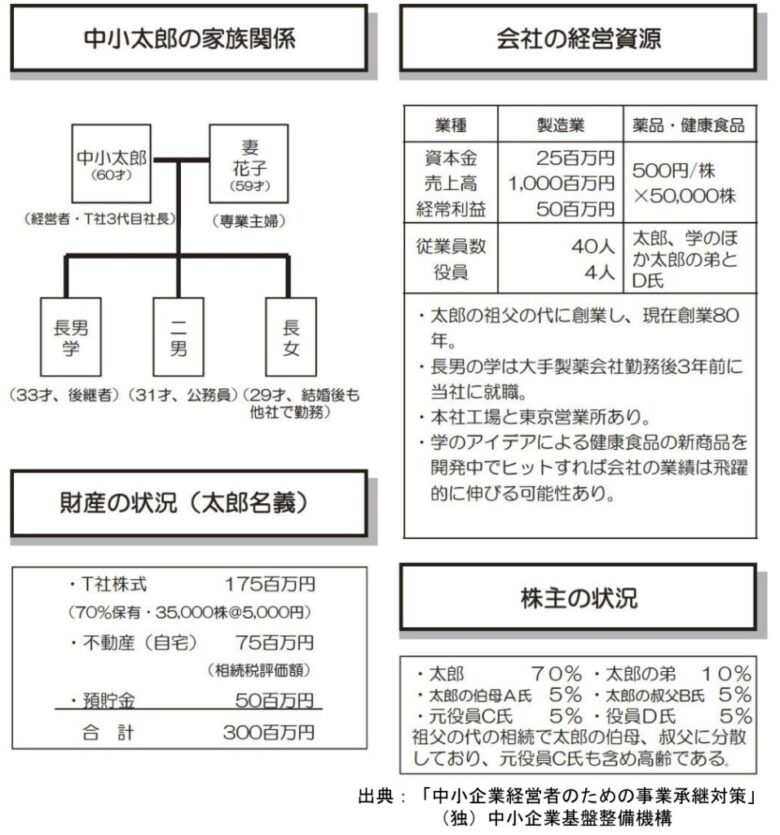

事例T社の概要

T社、現経営者(中小太郎)、後継者(中小学)は、特例措置の要件を満たしていると仮定します。

出典:(独)中小企業基盤整備機構「中小企業経営者のための事業承継対策」