毎年110万円を生前贈与している方も多いと思います。今回は、2024年1月から始まった新しい贈与税の制度についてシミュレーションしました。

このブログは、2022年12月27日に初公開した記事に最新情報を加味して更新したものです。

前提条件

以下の前提条件でシミュレーションします。

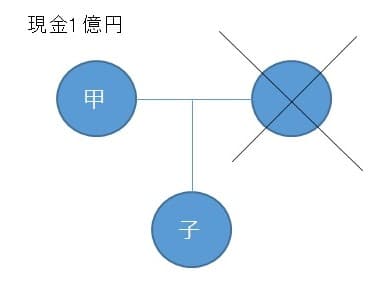

種山公認会計士事務所作成(無断転載・転用不可)- 甲(70歳)は現金1億円を所有

- 甲の配偶者はすでに死亡

- 法定相続人は子供1人(40歳)

- 甲は2034年12月に相続発生と仮定

- 連年贈与課税については考慮しない

- 生活費による相続財産の減少は考慮しない

なお、贈与税については、以下のブログで解説しています。

【参考】ブログ「そもそも贈与税とは?」

今回取り扱ったパターン

- 生前に贈与をしなかったケース

- 暦年課税で毎年110万円を贈与したケース

- 相続時精算課税で毎年110万円を贈与したケース

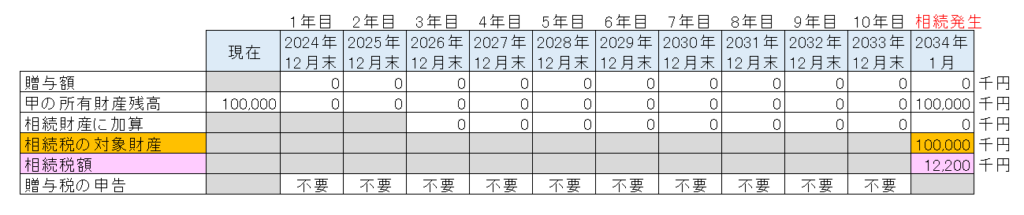

生前に贈与をしなかったケース

相続時の所有財産、相続税の対象となる財産ともに100,000千円です。子が負担する相続税額は12,200千円となります。

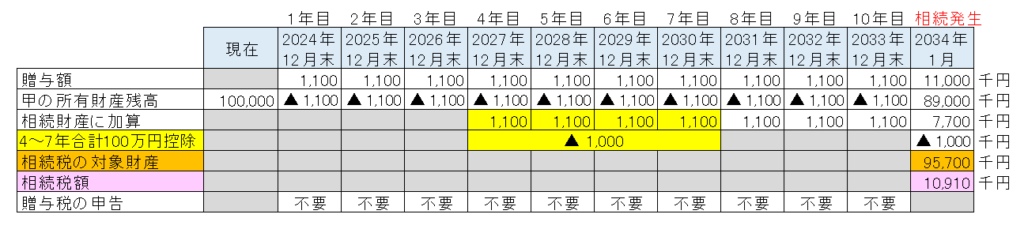

種山公認会計士事務所作成(無断転載・転用不可)暦年課税で毎年110万円を贈与したケース

2024年(令和6年)の贈与から、持ち戻し期間は3年間から7年間に延長されています(下記の黄色の箇所)。延長された4年間分(2027年~2030年)の贈与金額累計から1,000千円控除されます。したがって、最終的に相続税の対象となる財産は95,700千円となります。また、子が負担する相続税額は10,910千円です。なお、毎年1,100千円贈与の税務申告は従来同様に不要です。

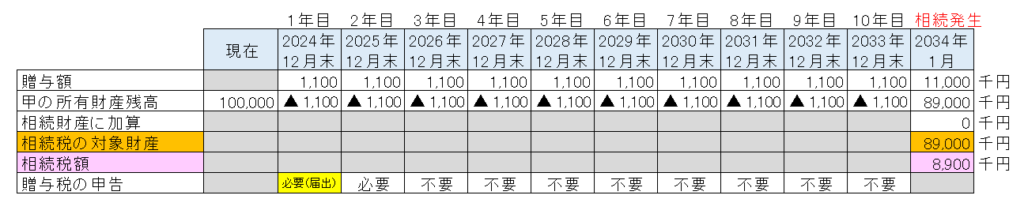

種山公認会計士事務所作成(無断転載・転用不可)相続時精算課税で毎年110万円を贈与したケース

このケースでは、2024年以降、毎年1,100千円は基礎控除額以下として相続財産に加算不要となります。したがって、最終的に相続税の対象となる財産は89,000千円となります。また、子が負担する相続税額は8,900千円です。なお、2024年以後、精算課税を初めて選択する年分の贈与額が基礎控除額(1,100千円)以下の場合、「贈与税申告書」の提出は不要ですが、「相続時精算課税選択届出書」の提出は必要です。それ以降は、基礎控除額以下の贈与額であれば、税務申告は不要です。

種山公認会計士事務所作成(無断転載・転用不可)まとめ

今回は、2024年1月から変更された贈与税改正の影響についてシミュレーションしました。生前贈与を全くしない場合の相続税(12,200千円)と精算課税贈与をした場合の相続税(8,900千円)では、3,300千円の差がでました。今後は以前にも増して、計画的な事業承継対策(資産承継対策)が重要になってきます。なお、税務調査の際に、「いつ贈与したのか」を証明できるように、通帳への履歴が残る現金贈与、贈与契約書の作成、確定日付の取得等はしておくほうが無難です。

【参考】国税庁「令和6年分贈与税の申告書等の様式一覧」