今回は、2023年度税制改正による電子帳簿保存法の要件緩和について解説します。

電子帳簿保存法の開始時期は

2022年1月より開始しています。ただし、2年間(2023年12月31日まで)は宥恕(ゆうじょ)措置があります。そのため、従前のように紙で保存していても青色申告の承認取り消しはされません。

しかし、2023年度税制改正大綱において、宥恕措置の廃止が明文化されました。

したがって、電子帳簿保存法は、2024年1月1日から正式にスタートすることになります。

2023年度税制改正の内容は

電子帳簿保存法には、①電子帳簿等保存、②スキャナ保存、③電子取引、の3つがあります。今回は、2023年度税制改正による②スキャナ保存、③電子取引の要件緩和について解説します。

【参考】ブログ「一番簡単な電子帳簿保存法対策」

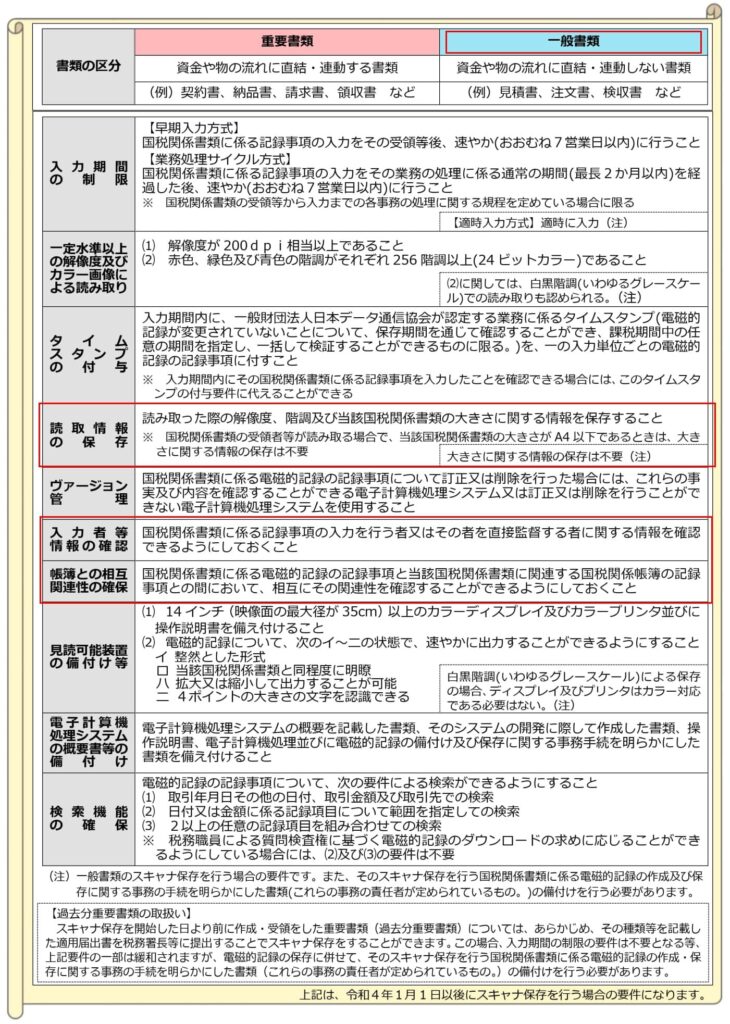

スキャナ保存制度の要件緩和

スキャナ保存の要件は以下のとおりです。2023年度税制改正で緩和されたのは赤線で囲った部分です。

読み取り情報の保存

スキャナで読み取った際の情報(解像度・階調・大きさ)の保存が不要となります。なお、解像度等のスキャンデータの品質を下げてもよいということではありませんので、その点は注意が必要です。

入力者等情報の確認要件の廃止

スキャナ保存をした入力者及び監督者の情報を保存しておく必要がなくなります。例として、タクシーの領収書をタクシーに乗車した者以外がスキャンする場合、そのスキャンした者の情報を保存する必要がなくなります。

帳簿との相互関連性の確保要件の緩和

スキャナ保存した書類とすべての書類との関連性を確保することが要件でした。しかし、今回の改正により、相互関連性を確保するのは重要書類に限定されます。したがって、一般書類である見積書、注文書、検収書などは対象外となります。

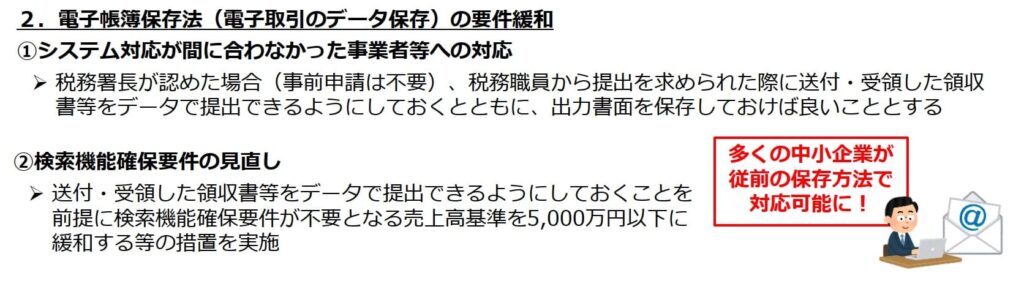

電子取引の要件緩和

出典:日本商工会議所 中小企業向け「令和5年度税制改正のポイント」システム対応が間に合わなかった場合

システム対応が間に合わなかった事業者については、以下の要件を満たせば、検索機能の要件を満たさなくても、従前どおりの対応で済むことになります。ただし、印刷物と電子データの両方の保存が必要となる点は注意が必要です。

- 電子取引を印刷して出力した書面の保存

- 税務調査の際、データのダウンロードの求めに応じることができる

検索機能を確保しなくてもよい事業者とは

税務調査の際、電子データのダウンロードへの対応ができることを前提にして、以下の事業者は、すべての検索機能の確保要件が不要となります。

- 判定期間における売上高が5,000万円以下(現在の1,000万円以下から範囲拡大)

- 書面による提示、または提出の求めに応じることができるようにしている事業者

判定期間とは、課税事業者か免税事業者か判断する際の基準期間と同様の期間です。個人事業主の場合は前々年の1月1日から12月31日までの1年間、法人の場合は前々事業年度のことです。

ただし、以下の点で異なります。

- 「売上高」には営業外収入や雑収入を含めずに判定します。なお、課税事業者か免税事業者か判断する際には、「課税売上高」が用いられますので、営業外収入や雑収入も含めます。

なお、判定期間がない新規開業者、新設法人の初年度、翌年度については、検索要件の確保は不要です。

【参考】国税庁「電子帳簿保存時の要件 要件5 検索機能の確保」

「電子取引関係 電子帳簿保存法一問一答(Q&A)問44」

ブログ「消費税の課税事業者・免税事業者とは?」

まとめ

以上、電子帳簿保存法の2023年度税制改正による影響について解説しました。電子帳簿保存法はすべての会社の業務フローに影響します。また、上記以外にも細かい改正点もありますので、顧問税理士がいる場合、相談しながら進めていくのが無難です。