事業承継税制 は、2018年度税制改正にて雇用要件など大幅に緩和されました。

今回は雇用確保要件、経営環境に対応した免除、相続時精算課税制度との併用について解説します。

このブログは、2018年9月11日に初公開した記事に最新情報を加味して更新したものです。

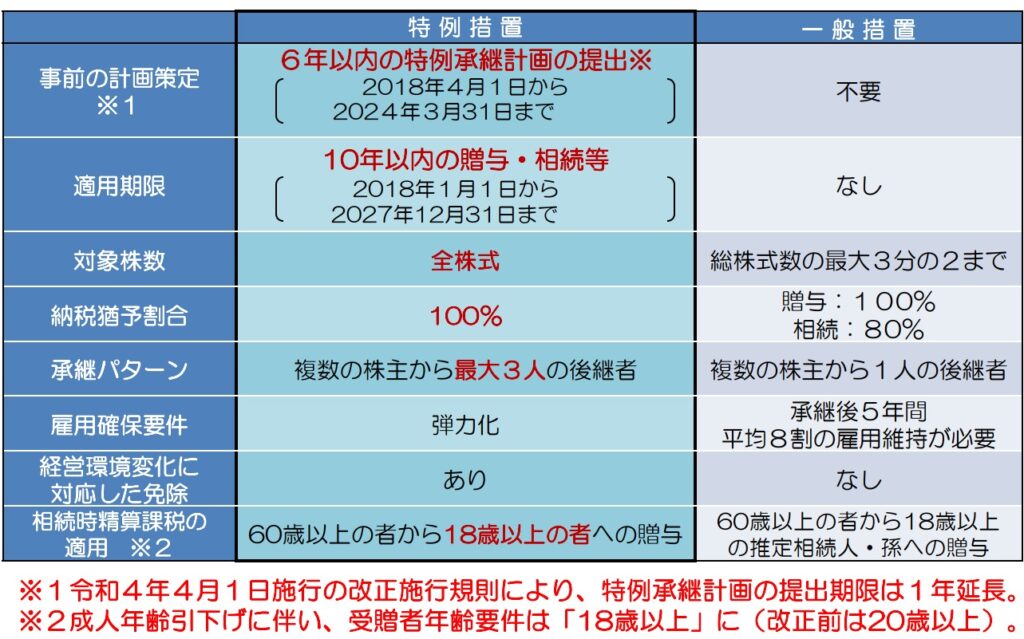

特例措置と一般措置の比較

出典:中小企業庁「経営承継円滑化法申請マニュアル令和4年4月改訂版」※2024年度税制改正により、特例承継計画の提出期限は2026年3月31日まで2年間延長。

雇用確保要件の弾力化

特例 事業承継税制 では、雇用確保要件が実質的に撤廃

「事業承継後5年間の平均雇用者数< 事業承継時雇用者数の8割」となった場合、

一般措置

猶予された贈与税・相続税を全額納付する必要があります。

特例措置

理由報告をすれば、猶予が継続します。ただし、業績悪化が原因の場合は、認定経営革新等支援機関による指導助言が必要です。

事業承継税制は、将来にわたって雇用を確保できるか否かの不確実性がありました。しかし、今回の要件の弾力化でかなり不安が解消されることになりました。

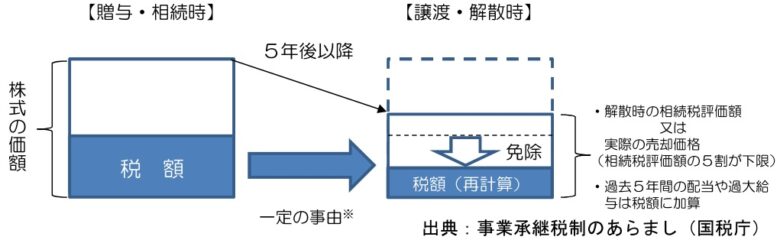

経営環境変化に対応した免除

特例 事業承継税制 では、業績悪化の場合、贈与時の株価を見直し

一般措置:

民事再生や会社更生の時に、その時点での自社株評価額で相続税を再計算し、その再計算した相続税額を超える猶予税額が免除されます。

特例措置:

一般措置に追加して、「経営環境の変化を示す一定の事由」(過去3年のうち2年以上が赤字など)がある場合には、売却・廃業時の自社株式の評価額で相続税を再計算し、その再計算された相続税額を超える猶予税額が免除されます。

事業承継税制を適用した場合、自社株式は贈与時(相続時)の評価で固定されます。

したがって、将来業績が悪くなって要件を満たせなくなった場合、実際の自社株評価額が下がっているにもかかわらず、贈与時(相続時)の高い株価で算定された猶予税額を納税しなければならない、という問題がありました。今回の特例措置により、将来の不安が軽減されました。

相続時精算課税の適用

特例 事業承継税制 では、相続時精算課税制度の併用で取り消し時のリスク回避

納税猶予の取り消し時に、過大な税負担が生じます。

事業承継税制が敬遠されていた理由の一つです。

このため、2017年度税制改正で相続時精算課税の併用が可能になりました。

また2018年度税制改正にて、特例措置を使う場合、さらに親族外にも拡大されました。

「一般措置」

60歳以上の父母又は祖父母から、18歳以上(※1)の子又は孫への贈与。

「特例措置」

60歳以上の贈与者から18歳以上(※1)の後継者への贈与(親族外にも拡大)

(※1)2022年3月31日以前の贈与は20歳以上

納税猶予制度を活用する前に、自社株式を相続時精算課税制度で贈与していた場合、

1)すでに基礎控除(2,500万円)が減少、

2)納税猶予対象自社株式が減少、

しています。

したがって、猶予税額がどの程度の金額か事前のシミュレーションが重要です。

【参考】ブログ「事業承継税制の不安を解消する方法」

まとめ

今回解説した雇用確保要件、経営環境に対応した免除、相続時精算課税の併用は、いずれも将来の不安軽減のために、特例措置で要件が緩和されました。

特例措置のみの緩和ですが、このあたりも考慮してシミュレーションをしている会社は少ないように感じます。