今回は、2021年3月に施行された株式交付制度について、株式交換、現物出資との違い、2023年度税制改正について解説します。

・株式交付と株式交換との違いは?

・2023年度税制改正で何が変わった?

株式交付制度とは

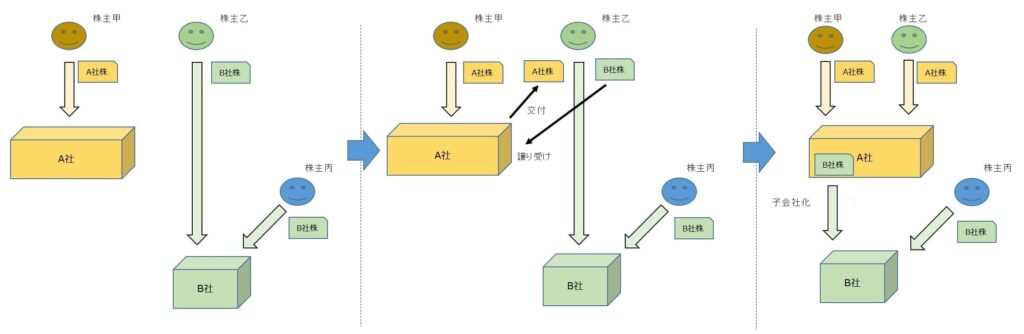

株式会社が、自社株式を対価として他の株式会社を子会社化する組織再編行為です。

なお、会社法の定義(第2条32の2)は以下のとおりです。事例のA社を株式交付親会社、B社を株式交付子会社とよびます。

- 株式会社(A社)が、

- 他の株式会社(B社)をその子会社とするために

- 当該他の株式会社(B社)の株式を譲り受け、

- 当該株式の譲渡人(B社株主乙)に対して

- 当該株式(B社株式)の対価として当該株式会社(A社)の株式を交付する

種山公認会計士作成(無断転載・転用不可)株式交付制度の特徴

株式交付制度には、下記の特徴があります。

- 被買収会社(B社)は、会社法上の株式会社に限定されます。したがって、持分会社(合同会社、合資会社、合名会社)、外国会社は対象外です。

- 被買収会社(B社)がすでに子会社の場合は、対象外です。したがって、株式交付は、議決権割合50%以下の他の会社を子会社化する制度です。

- 株式交付親会社(A社)は、株式交付計画を作成し、株主総会の特別決議を得る必要があります。

- 買収会社(A社)は、必ず自社株式の交付が必要です。

- 買収会社(A社)と被買収会社(B社)との契約はありません。

買収会社(A社)は、譲渡人(B社株主乙)との合意に基づき、被買収会社(B社)の株式を譲り受け、対価として自社株式(A社株式)を発行します。 - 清算株式会社は、親会社にも子会社にもなれません。

【参考】ブログ「会社支配に議決権はどの程度必要か?」

なぜ株式交付制度ができたのか

上図において、株式交付は、現物出資、株式交換に似ています。

- B社株主乙が、B社株式をA社へ現物出資して、代わりにA社株式を引き受ける

- 株式交換によって、B社がA社の子会社化になったことにより、乙はA社株主になる

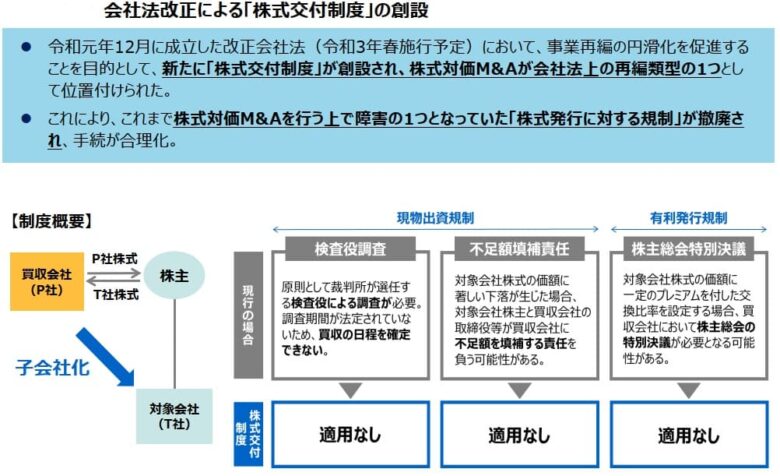

制度創設の趣旨

①現物出資の場合、以下の規制があります。

- 現物出資の規制(裁判所選任の検査役の調査、株主乙及びA社取締役による財産価額填補責任など)

- 株式有利発行規制(株主総会の特別決議)

②株式交換は、100%子会社化する手法です。したがって、完全子会社化する必要がない場合には使えません。

出典:経済産業省「令和3年度経済産業省税制改正要望」株式を対価とするM&Aの意義

株式交付は、既存制度のデメリットを解消し、資金調達の負担が少ない制度です。したがって、大規模な買収や新興企業による買収が可能となります。また、対象会社の株主(株主乙)にとっては、事業再編のシナジー効果を享受でき、企業価値向上への動機が生じるため、協働関係を築きやすい点がメリットです。

出典:経済産業省「令和3年度経済産業省税制改正要望」株式交付制度の手続関係

株式交付実行の際は、株式交付計画の作成、株主・債権者保護のための事前開示、事後開示が必要です。

- 株式交付計画の作成

- 事前開示

- 株主総会の承認(特別決議)

- 事後開示

手続は株式交付親会社のみです。したがって、株式交付子会社における手続はありませんが、株式譲渡承認手続等は別途必要です。

以下では、株式交付計画の内容を簡潔に記載します。効力発生日に、子会社(議決権割合50%超)になるようにする必要があります。

株式交付計画の内容

- 株式交付子会社の商号及び住所

- 譲り受ける株式交付子会社の株式の数の下限

- 株式交付子会社の株式譲渡人に対して、当該株式の対価として交付する株式の数またはその数の算定方法並びに増加する資本金等の額

- 株式交付子会社の株式の譲渡人に対して当該株式の対価として株式交付親会社の株式以外の財産を交付するときは、当該財産の内容及び数若しくは額又はこれらの算定方法

- 株式交付子会社の株式の譲渡人に対する株式の割り当てに関する事項

- 効力発生日

なお、実行を検討する際は、必ず公認会計士・税理士等の専門家にご相談ください。

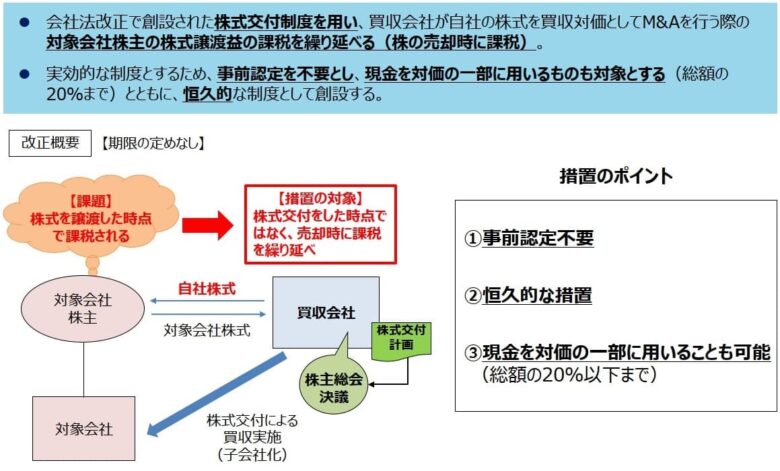

2021年度税制改正

2021年度税制改正にて、株式交付の課税関係が手当てされました。対象会社の株主(上記事例では、B社の株主乙)が、B社株式をA社に譲渡した際の株式譲渡益にかかる課税を将来に繰り延べる制度が新設されました。

出典:経済産業省「令和3年度税制改正について」2023年度税制改正

2023年10月1日以後、株式交付親会社が同族会社(非同族の同族会社を除く)に該当する場合、課税の繰延はできなくなりました。

つまり、上記事例では、A社が同族会社の場合、株式交付による株主乙の株式譲渡売却益にかかわる課税の繰延はできません。

この改正の背景として、以下の理由があります。

- 受取配当金の益金不算入制度を有利にするような組織再編や資産管理会社を用いた節税対策を行うケースがあった。

- そもそもが、同族会社の組織再編を促すことが制度創設の趣旨ではない。

【参考】財務省「令和5年度税制改正の大綱(12)」

まとめ

今回は、株式交付制度について解説しました。株式交付制度は、創設時から私的な節税に使われるのでは、との指摘がありました。実際に、『株式交付M&A、「オーナーの節税に利用」と指摘も』(日本経済新聞2022年9月5日発行)でも指摘されています。このような背景から、2023年度税制改正によって、同族会社の株式交付制度の活用に制限が入りました。期限は2023年9月30日までですが、債権者保護のための公告を考慮すると、8月初旬くらいまでがリミットです。したがって、活用を考えている経営者の方は、早めに検討する必要があります。