今回は、経営資源集約化税制のうち、準備金の積立効果について解説します。

今回は、経営資源集約化税制のうち、準備金の積立効果について解説します。

経営資源集約化税制とは?

優遇されるのはM&Aの買手側?売手側?

経営支援集約化税制の趣旨は節税対策ではない?

このブログは、2021年11月16日に初公開した記事に最新情報を加味して更新したものです。

経営資源集約化税制とは

制度の概要

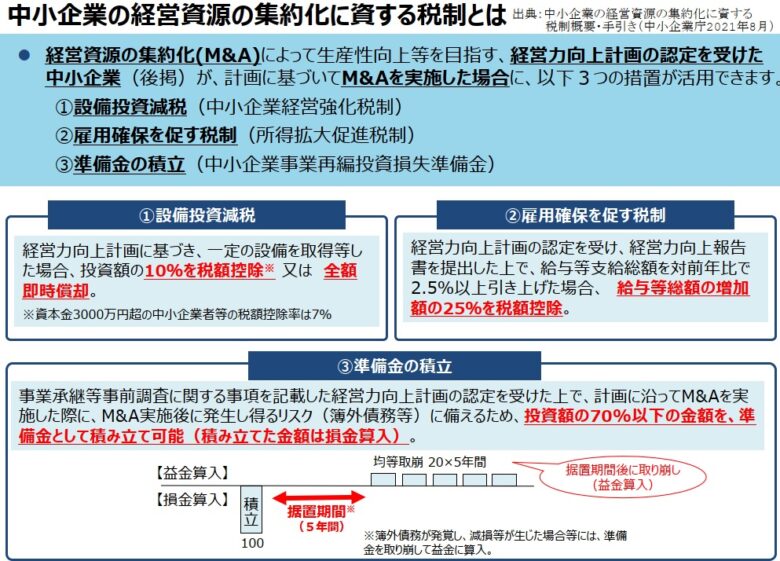

経営資源集約化税制(いわゆるM&A税制)は、

①設備投資減税

②雇用確保を促す税制

③中小企業事業再編投資損失準備金の積立(以下、「準備金の積立」)

の3つから成り立っています。

出典:中小企業庁「経営資源集約化税制(中小企業事業再編投資損失準備金)の活用について」制度の趣旨

経営資源集約化税制は、中小企業がM&Aによって生産性を向上させていく仕組みを作るための制度です。そのため、「経営力向上計画」(新制度は「特別事業再編計画(仮称)」)の認定を受けた中小企業(M&Aの買い手企業)を優遇します。

したがって、今後、M&Aを考えている中小企業経営者の方は、その効果について理解しておく必要があります。

制度の効果

M&Aの買い手企業は、株式取得後に、

簿外債務(貸借対照表に計上されていない債務)、

偶発債務(現実にはまだ発生していないが、将来一定の条件が成立した場合に発生する債務)等

のリスクにさらされています。

経営資源集約化税制は、準備金を積み立てて損金算入することによって資金の減少を防ぎ(資金調達)、こういったリスクに備えるための制度です。

適用要件(既存の制度)

現行制度は、2024年度税制改正により赤字部分が改正されます。

| 内 容 | 注意事項 | |

| 対象者 | 青色申告書を提出する中小企業者。なお、一定の表明保証保険契約を締結している場合は適用不可。 | |

| 適用要件 | ・経営力向上計画にしたがって、他の法人の株式を取得すること。 ・取得事業年度終了の日まで、当該他の法人の株式を保有していること。 ・申告書に一定の記載事項があり、準備金積立額に関する計算明細書の添付があること。 | 株式取得価額が10億円以下に限る。 |

| 措置内容 | ・中小企業事業再編投資損失準備金として積み立てた金額について損金算入可能。 ・当該他の法人の株式を減損や売却、一定の表明保証保険契約を締結した場合には、準備金を取り崩して益金算入する。 ・取得事業年度終了の日の翌日から5年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して、益金に算入する。 | 損金算入額は、株式取得価額の70%を限度とする。 |

出典:経営資源集約化税制(中小企業事業再編投資損失準備金)の活用について(中小企業庁)適用要件(新制度)

2024年度税制改正により創設される新制度の要件は以下のとおりです。制度開始日は、産業競争力強化法改正の施行日です。

| 内 容 | 注意事項 | |

| 対象者 | 2027年3月31日までに、特別事業再編計画(仮称)の認定を受けた法人。 | 青色申告書を提出する中小企業者。なお、一定の表明保証保険契約を締結している場合は適用不可。 |

| 適用要件 | ・経営力向上計画にしたがって、他の法人の株式を取得すること。 ・取得事業年度終了の日まで、当該他の法人の株式を保有していること。 ・申告書に一定の記載事項があり、準備金積立額に関する計算明細書の添付があること。 | 株式取得価額が100億円を超える金額又は1億円に満たない金額である場合を除く。 |

| 措置内容 | ・中小企業事業再編投資損失準備金として積み立てた金額について損金算入可能。 ・当該他の法人の株式を減損や売却、一定の表明保証保険契約を締結した場合には、準備金を取り崩して益金算入する。 ・取得事業年度終了の日の翌日から10年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して、益金に算入する。 | 損金算入額は、最初に取得した株式等については、取得価額の90%を限度とする。また、2回目以降に取得した株式等については、取得価額の100%を限度とする。 |

出典:経営資源集約化税制(中小企業事業再編投資損失準備金)の活用について(中小企業庁)数値例による効果の確認

数字を用いた事例(A:簿外債務なし、B:簿外債務あり)で解説します。なお、効果については現行制度でも新制度でも変わらないため、現行制度で解説します。

ケースA:簿外債務がなかった場合

事例甲社の仮定

- 毎期1,000,000千円の売上高、400,000千円の利益が発生

- ×1年度期首にB社株式を100,000千円で取得

- ×1年度に70,000千円(=100,000千円×70%)を準備金として積立

- ×7年度より、準備金を毎年14,000千円(=70,000千円×1/5)取り崩し

- 取引はすべて現金

種山公認会計士事務所作成(無断転載・転用不可)ケースAの効果

上記の「キャッシュフローの差額」(青い欄)を見てください。

「準備金を積み立てて損金算入したケース」のほうが、初年度(×1年度)に21,000千円の資金の余裕があります。しかし、×7年度から×11年度までは、毎年4,200千円の税金が増加します。

なお、結果的に、×11年度までの累計の資金収支は両者とも同じです。

この準備金の積立の効果は、節税ではなく、資金調達にあります。

節税とは、非課税制度・控除制度等を活用して適法に税金額を減額することです。

したがって、経営資源集約化税制(準備金の積立)の効果は、節税ではありません。

株式取得年度に資金的な余裕を持たせ、簿外債務や偶発債務が発生したときに備えることが目的です。その結果、5年経過以降に、調達した資金を返済するかのように、税額が増加していきます。

ケースB:簿外債務が発覚し株式評価損を計上したケース

- 条件はケースAと同様

- ×3年度に簿外債務が発覚

- B社株式を減損(減損額を70,000千円と仮定)

- 準備金を全額取り崩し

種山公認会計士事務所作成(無断転載・転用不可)ケースBの効果

ケースAと同様に、株式取得初年度に21,000千円の資金的な余裕ができます。

本来ならば、×3年度の株式の減損によって法人税等が減少して発生する余裕資金が、初年度に前倒しされています。

したがって、ケースBも節税ではなく、株式評価損を前倒しで損金算入したことによる資金調達が目的です。

まとめ

以上より、経営資源集約化税制(準備金の積立)の効果は、節税ではありません。目的は、将来の損金の前倒しによる資金調達効果です。

【参考】ブログ「中小オーナー社長が検討すべき3つの公的支援制度」

ただし、A、Bそれぞれのケースで、準備金の取崩額以上に赤字であれば、相殺されて税金が発生しません。その場合、結果的に節税効果があります。ただシナジー効果でM&Aしたものの本体が赤字になるようであれば本末転倒です。そもそもこの制度は節税目的で活用するものではありません。

経営向上計画を策定する手間を考慮すると、実務的には金融機関から融資を受けてしまったほうが早い気もします。